据南粤清风网消息股票是资本证券,广州农村商业银行股份有限公司(以下简称“广州农商行”)原党委委员、副行长罗金诗涉嫌严重违纪违法,目前正接受广州市纪委监委纪律审查和监察调查。

* **资金放大:**通过配资,投资者可以放大自己的资金,从而提高交易规模和收益潜力。

公开资料显示,罗金诗曾担任广州农商行副行长六年,于2016年1月辞任。

值得注意的是,近年,包括前董事长、行长在内,广州农商行已有多名高管落马,且多人共事多年。

国家金融监督管理总局官网显示,2024年以来,广州农商行各级银行和工作人员已经收到多张罚单,其中总行年内两次被罚,涉及消费贷流入证券领域、向“四证不全”固定资产项目发放贷款、固定资产贷款资金被挪用于股权投资等多项信贷违规。

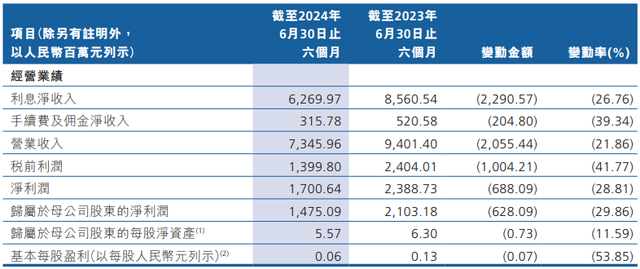

上半年股票是资本证券,广州农商行实现营收、净利润分别为73.5亿、17亿,同比分别下滑21.9%、28.8%,净利润3年减少近54%。

截至上半年末,广州农商行不良贷款合计139.4亿,不良贷款率为1.87%;逾期贷款两年激增超200亿至491.2亿,占总贷款比例达6.6%。

原副行长涉嫌严重违纪违法被查

原董事长、行长已相继落马

据南粤清风网消息,广州农村商业银行股份有限公司(以下简称“广州农商行”)原党委委员、副行长罗金诗涉嫌严重违纪违法,目前正接受广州市纪委监委纪律审查和监察调查。

公开资料显示,罗金诗是广州农商银行筹建工作小组成员,也是该行前副行长。

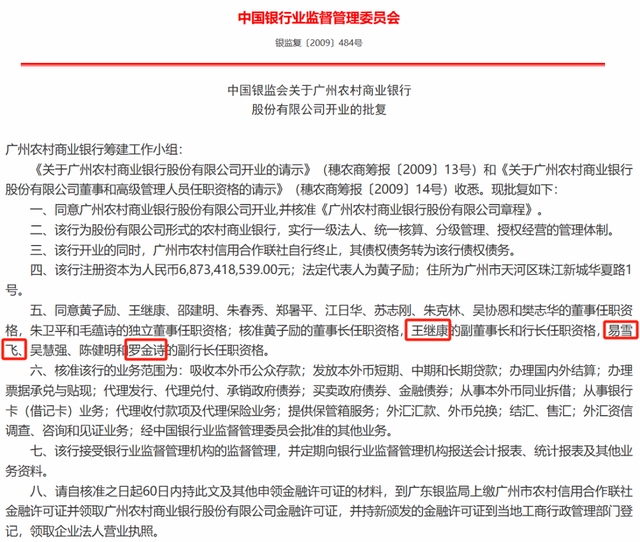

国家金融监督管理总局官网显示,2009年12月,原中国银监会批复广州农商行开业,同时核准了罗金诗等副行长任职资格;担任副行长6年后,2016年1月,罗金诗辞任。离开广州农商银行之后,罗金诗加入珠江人寿,担任执行董事、副总经理职务。

离开广州农商行8年后,罗金诗被查。

值得注意的是,今年3月19日,据“廉洁广州”消息,广州农商行原行长易雪飞涉嫌严重违纪违法,目前正接受广州市纪委监委纪律审查和监察调查。公开资料显示,2013年,易雪飞升任该行行长;2023年2月,因任职时间超过轮岗期限要求,易雪飞卸任广州农商行行长职务。同样,易雪飞在离任后被查。

在易雪飞之前,广州农商行原党委书记、董事长王继康已于2019年8月“落马”。通报称,2006年至2019年,王继康在先后担任广州农信联社主任,广州农商行行长、董事长期间,涉嫌利用职务便利为他人谋取利益,伙同他人共同收受或单独收受他人所送款物折合人民币2.85亿元。

据原中国银监会的开业批复,2009年,王继康出任广州农商行首任副董事长和行长,易雪飞、罗金诗均出任该行副行长。

同时,据年报披露,三人均为广州农商行筹建工作小组成员,这意味着,三人曾共事多年,执掌广州农商行多年。

原高管频频落马,广州农商行高管层近两年亦出现多人变动。

去年11月,广州农商行迎来了新任行长邓晓云。今年3月11日,陈林君辞任广州农商行业务总监职务;3月15日,广州农商行董事会聘任贺珩为副行长,其任职资格于6月6日获监管部门核准。6月6日,林日鹏辞任该行副行长职务。

截至上半年末,广州农商行高管层由一正两副行长、三位行长助理、一位派驻纪检监察组组长、一位业务总监、一位董秘构成,分别是行长邓晓云,派驻纪检监察组组长赵伟,副行长李亚光、贺珩,行长助理谭波、毛丽冰、古波,业务总监杨璇,董秘吴文莉。

年内收多张监管罚单

总行年内2次被罚,合计罚款超800万

多名原高管被查“阴云”之下,广州农商行经营合规问题再次引发关注。

2024年以来,广州农商行系统已收到国家金融监督管理总局广东监管局6张罚单,各级银行及工作人员合计被罚超1400万;处罚对象包括广州农商行总行、1家分行、8家支行,涉及18名工作人员。

其中,2024年1月、8月,广州农商行总行两次被罚,合计被罚金额超800万,被罚事由包括登记即发放个人住房按揭贷款、线上消费贷款资金流入证券领域、信用卡预借现金业务额度超过非预借现金业务额度、以自营资金向“四证不全”固定资产项目提供融资、同业业务严重违反审慎经营规则、向“四证不全”固定资产项目发放贷款、贷后管理不尽职、固定资产贷款资金被挪用于股权投资、并购贷款业务严重违反审慎经营规则、流动资金贷款业务严重违反审慎经营规则、固定资产贷款资金被挪用于禁止性领域、自助设备管理及现金查库制度不完善等。

净利润3年减少近54%

逾期贷款两年翻倍至近500亿

公开资料显示,2009年,广州市农村信用合作联社改制为广州农商行,2017年6月于香港挂牌上市。广州农商行职工达1.3万人,下辖拥有11家中心支行、7家分行,营业网点585家,其中广州地区565家,数量位列广州地区首位。

Wind数据显示,截至上半年末,广州农商行总资产13291亿,同比增加5.2%。上半年,广州农商行实现营收、净利润73.5亿、17亿,同比下降21.9%、28.8%;下滑速度较去年进一步加快。2021年上半年,广州农商行净利润为36.6亿,这意味着广州农商行3年来净利润“缩水”近54%。

资产质量方面,截至上半年末,广州农商行不良贷款合计139.4亿,不良贷款率为1.87%,与去年末持平。据国家金融监督管理总局数据,截至第二季度,商业银行不良贷款率为1.56%,广州农商不良贷款率高于行业水平。

未来不良压力方面,上半年末,广州农商行关注类贷款占总贷款比例为6.14%;据国家金融监督管理总局数据,截至第二季度,商业银行关注类贷款占比仅为2.22%,广州农商行关注类贷款占比几乎是行业的3倍。此外,近年广州农商行逾期贷款占比快速提升,上半年,逾期贷款占比达6.6%,较2022年末提升2.71个百分点,余额增加221.8亿至491.2亿。

上半年,广州农商行的存量不良贷款中,公司贷款占比67.8%,不良率为2.21%,较去年末下降7BP;个人贷款占比32.2%,不良率为2.53%,较去年末上升32BP。个人贷款不良率抬升,但不良贷款主要来自对公领域。

对公领域中,上半年,房地产业、批发和零售业、租赁和商务服务业不良贷款余额为29.7亿、25.7亿、11.2亿,分别占对公不良贷款总额的31.4%、27.2%、11.9%,占比位列前三。其中,房地产业不良贷款规模最大且增长较快,房地产业不良贷款率从2022年的2.83%上升至上半年末的5.59%,接近翻倍。

文章为作者独立观点,不代表在线炒股观点